Por Márcia De Chiara

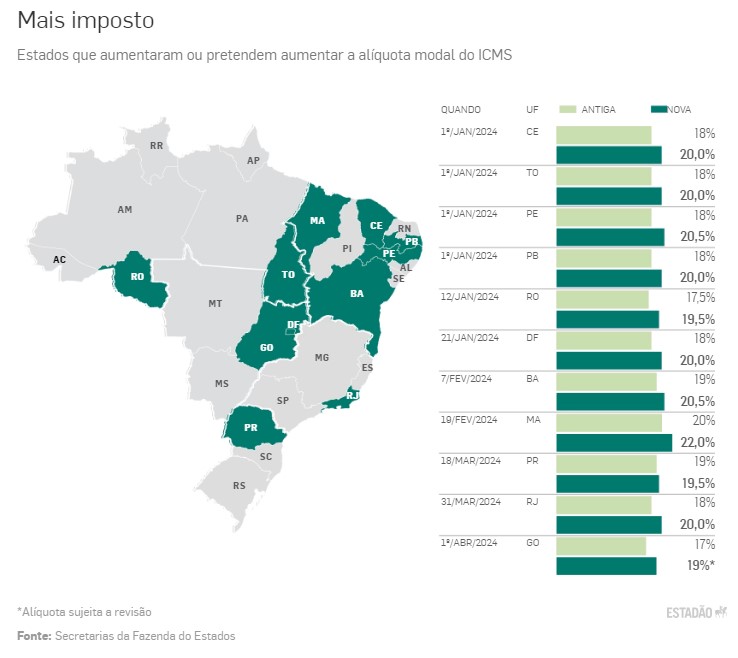

Dez Estados brasileiros e o Distrito Federal decidiram aumentar em até 2,5 pontos porcentuais a alíquota do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) neste ano. A partir deste mês, seis unidades da federação – Ceará, Paraíba, Pernambuco, Tocantins, Rondônia e Distrito Federal estão cobrando imposto mais elevado. Outros cinco Estados – Maranhão, Bahia, Rio de Janeiro, Paraná e Goiás – se preparam para subir o ICMS até abril.

A elevação da alíquota modal do ICMS – aquela que é mais frequentemente usada nas operações estaduais e interestaduais – foi uma reação dos governos sobretudo para preservar a arrecadação futura. Isso porque, de acordo com projeto original da reforma tributária (PEC 45), a fatia dos Estados na divisão do bolo do novo imposto chamado IBS (Imposto sobre Bens e Serviços) seria baseada na média da arrecadação do ICMS entre 2024 e 2028. O dispositivo, no entanto, foi excluído do texto final da reforma aprovada.

Leia também

Mesmo assim, a decisão de elevar a alíquota foi mantida. A justificativa foi que o aumento é uma maneira de compensar perdas atuais de receita tributária, depois que o Supremo Tribunal Federal (STF) declarou inconstitucional aplicar a alíquota máxima do imposto sobre bens e serviços essenciais.

Por ora, o reflexo imediato da decisão dos Estados recai sobre o bolso do consumidor. Ao elevar o ICMS, o preço final das mercadorias automaticamente sobe, pressiona a inflação e pode desestimular o consumo, a principal alavanca do crescimento do Produto Interno Bruto (PIB).

Nas contas do economista da LCA Consultores, Fabio Romão, o impacto do aumento do imposto no Índice de Preços ao Consumidor Amplo (IPCA), a inflação oficial do País, neste ano será de 0,10 ponto porcentual.

O economista projeta que a inflação de 2024 fique em 4,20%. Essa projeção indica inflação acima do centro da meta, que é 3%, porém abaixo do teto, que é 4,5%. Caso não tivesse essa subida de alíquota de imposto, a inflação projetada estaria em 4,10%.

O estrago do aumento de imposto na inflação poderia ser maior se Estados importantes no IPCA, como São Paulo, Minas Gerais e Rio Grande do Sul não tivessem recuado na subida do ICMS. “Se São Paulo tivesse aumentado o ICMS, o IPCA deste ano chegaria a 4,30%”, diz Romão. Entre os que vão aumentar o imposto, o Rio de Janeiro é o Estado que mais pesa no IPCA.

Impacto nos bens de consumo imediato

A alta do ICMS acaba contaminando a inflação, porque o imposto está embutido no preço. “O aumento do preço dos remédios para o consumidor será automático”, afirma Sergio Mena Barreto, CEO da Associação Brasileira de Redes de Farmácias e Drogarias (Abrafarma). Ele frisa que nem indústria nem varejo têm como arcar com esse custo. A entidade reúne as 30 maiores bandeiras do varejo farmacêutico nacional.

Como as farmácias trabalham com estoques enxutos, o executivo observa que todos os medicamentos comprados a partir do dia 1º de janeiro já estão mais caros nos Estados que majoraram a alíquota de ICMS.

Os preços dos remédios são regulados e só podem aumentar uma vez por ano. Normalmente, os reajustes em razão de alta de custos ocorrem em março. No entanto, quando há alteração de imposto, a legislação tributária prevalece sobre a regra vigente do reajuste normal do setor.

“É inacreditável num período de reforma tributária, que trata da simplificação (dos impostos) e melhoria (da carga tributária) para o cidadão, e depois de a saúde ter sido enquadrada na menor alíquota com redutor de 60%, que isso esteja acontecendo”, diz Barreto. Ele se diz espantado com a decisão de Estados como Maranhão e Rio de Janeiro de cobrarem 22% e 20%, respectivamente, de imposto sobre remédios.

Entre as 11 unidades da federação que decidiram aumentar a alíquota modal do ICMS este ano, Pernambuco foi o que mais ampliou o ICMS de 2023 para 2024. A alta foi de 2,5 pontos porcentuais. Ou seja, a alíquota estava em 18% em 2023 e subiu para 20,5% a partir de 1º de janeiro. Apesar do aumento, o ICMS do Estado é menor em relação ao Maranhão (22%) e Piauí(21%).

A Associação Pernambucana de Supermercados (APE), por exemplo, informa que nesta primeira semana do ano algumas tabelas de preços de produtos já foram atualizadas por causa do ICMS maior. “O repasse é imediato e inevitável”, alerta a entidade, em nota. “A cadeia do abastecimento – da indústria ao ponto de venda – foi impactada, e isso fatalmente será repassado ao consumidor”, acrescenta a APE.

Estudo feito pela Federação do Comércio do Estado de Pernambuco (Fecomércio-PE) aponta que alimentos, bebidas, artigos de vestuário e calçados serão os itens mais afetados pelo aumento do ICMS. Nas contas da Fecomércio-PE, com alíquota maior, as vendas de hipermercados, supermercados e de gêneros alimentícios podem recuar 8,4%.

Por que os Estados optaram por aumentar imposto?

A corrida dos Estados para aumentar a alíquota do ICMS neste ano – alguns já tinham majorado em 2023 – foi desencadeada por dois fatores, apontam especialistas em tributação e secretarias da Fazenda consultadas pelo Estadão.

O primeiro motivo foi o medo de perder arrecadação com a divisão do IBS de acordo com projeto original da reforma tributária (PEC 45). A regra previa que a fatia dos Estados seria calculada na média da arrecadação do ICMS entre 2024 e 2028. Mas esse dispositivo não foi adiante.

Vários Estados já tinham se movimentado para aumentar as suas alíquotas antes da alteração. Apenas quatro – São Paulo, Rio Grande do Sul, Minas Gerais e Espírito Santo – voltaram atrás, depois da exclusão desse critério, observa Alessandra Gomensoro, sócia da área de tributação do escritório de advocacia Mattos Filho.

O segundo fator que jogou a favor do aumento do ICMS foi a decisão do STF de considerar inconstitucional taxar com uma alíquota máxima, de 25%, produtos e serviços essenciais, como combustíveis, gás natural, transporte coletivo e serviços de comunicação, conforme prevê a Constituição. Pela decisão do STF, esses itens devem ser tributados pela alíquota média do imposto.

“A reposição de receitas tributárias perdidas com produtos essenciais é a razão mais imediata e clara para o aumento das alíquotas de ICMS”, avalia Cristiano Araújo Luzes, sócio do Serur Advogados.

Segundo a secretaria da Fazenda da Bahia, o aumento de 1,5 ponto porcentual da alíquota modal do ICMS do Estado a partir de 7 de fevereiro busca reduzir os efeitos de perdas bilionárias de arrecadação em função de alterações na tributação dos combustíveis, da energia elétrica e dos serviços de telecomunicações, declara á pasta em nota.

Já para Eduardo de Oliveira, sócio da consultoria Fit Contábil e para Alessandra, do escritório Mattos Filho, o principal fator que levou a mudança na tributação foi o critério de repartição existente no texto original da reforma tributária.

Na opinião do secretário estadual da Fazenda de Pernambuco, Wilson José de Paula, os dois fatores – decisão do STF e critério de repartição do IBS – motivaram o aumento do ICMS em 2,5 pontos no seu Estado. Ele frisa que a nova alíquota do ICMS de Pernambuco não é aleatória e está baseada em estudos, a fim de compensar perda de receitas com bens essenciais.

Mas o ponto crucial, segundo o secretário, foi a reforma tributária. “Isso gerou necessidade, compromisso e responsabilidade do Estado com as suas gerações futuras de não deixar a arrecadação defasada.”

O critério de repartição das receitas do IBS deverá ser regulamentado por lei complementar. Esse fato reforça, na opinião de Paula, a necessidade de uma alíquota modal mais elevada. “A redação final do texto da reforma tributária nos deixou mais no escuro do que a antes e não há razões que justifiquem rever alíquota.”

Já Goiás, que vai aumentar o ICMS de 17% para 19% a partir de abril, informa, por meio de nota da secretaria de Economia de Goiás, que “vai aguardar a votação da lei complementar para avaliar qual é a alíquota mais adequada, dentro do novo cenário que será estabelecido”.

Questionamento na Justiça

Para Luzes, sócio do Serur Advogados, o movimento dos Estados de aumentar a alíquota média para obter maior participação sobre IBS é algo que suscita inconstitucionalidade. “Há de fato desvio de finalidade no aumento dessa tributação com objetivo de violar o equilíbrio federativo.”

Segundo o advogado, setores teriam condições de impugnar via judiciário o aumento das alíquotas, por violação do equilíbrio federativo. “Essa movimentação poderá trazer muito contencioso e o STF pode funcionar como árbitro dessa situação”, prevê.

Alessandra ressalta que esse cenário atual da tributação é contraditório, diante da reforma que prevê uma simplificação e diminuição da carga tributária. “Enquanto a reforma não chega, os Estados aumentam as alíquotas de ICMS e quem paga a conta é o cidadão comum.”

Fonte: Estadão