O Brasil emplacou 5.163 veículos leves premium em dezembro de 2025, alta de +26,7% frente a novembro/25 (4.075), mas -0,9% abaixo de dezembro/24 (5.211). No acumulado de 2025, o segmento fecha em 52,9 mil unidades, +3,6% sobre 2024 (51,1 mil), um crescimento incremental, superior ao mercado total que aumentou 2,4%, mas não indica retomada de ritmo no encerramento do período.

Vendas e dias úteis: melhora m/m existe, mas dezembro não “vira o jogo” vs. 2024

Foram 22 dias úteis em dezembro (vs. 19 em novembro e 21 em dez/24). A média diária ficou em ~235 emplac./dia, acima de novembro (~214/dia; +9,4% m/m por dia útil), porém abaixo de dezembro/24 (~248/dia; -5,4% a/a por dia útil). Ou seja: o calendário ajuda, mas a comparação anual mostra que o fôlego ainda é limitado.

Canais: dezembro melhora por “alavanca” de venda direta; varejo segue mais frágil

Dezembro/25

- Showroom (varejo): 3.563

- Venda direta: 1.600

Comparações – Showroom:

- vs. nov/25: +19,8%

- vs. dez/24: -8,6%

- 2025 vs. 2024 (YTD): +2,0%

Comparações – Venda Direta:

- vs. nov/25: +45,3%

- vs. dez/24: +22,0%

- 2025 vs. 2024 (YTD): +8,1%

Participação da venda direta nos negócios:

- Dez/25: 31,0% (Nov/25: 27,0%; Dez/24: 25,2%)

- YTD 2025: 27,6% (2024: 26,4%)

O fechamento de dezembro não foi “só showroom”, ele dependeu mais de entregas/negócios de venda direta, enquanto o varejo fechou abaixo de dez/24. Isso reduz a qualidade do crescimento no curto prazo (mais concentrado e mais sensível a campanhas/entregas).

Montadoras: BMW segue líder, mas Volvo ganha espaço no mês

Top 5 montadoras em dezembro/25:

- BMW – 1.583 (30,7%)

- Volvo – 1.132 (21,9%)

- Mercedes-Benz – 787 (15,2%)

- Porsche – 541 (10,5%)

- Audi – 474 (9,2%)

Ganhos de participação (vs. nov/25, em p.p.)

- Volvo: +5,1 p.p. (de 16,8% em nov/25 para 21,9% em dez/25)

- Porsche: +1,8 p.p. (de 8,7% para 10,5%)

- Lexus: +1,1 p.p. (de 2,1% para 3,3%)

Quedas de participação (vs. nov/25, em p.p.)

- BMW: -5,6 p.p. (de 36,3% em nov/25 para 30,7% em dez/25)

- Mercedes-Benz: -2,5 p.p. (de 17,8% para 15,2%)

- Audi: -1,8 p.p. (de 11,0% para 9,2%)

Resumo: o mercado segue concentrado e com movimentos relevantes de share mês a mês, típico de um segmento onde oferta, mix e timing de entrega pesam tanto quanto a demanda.

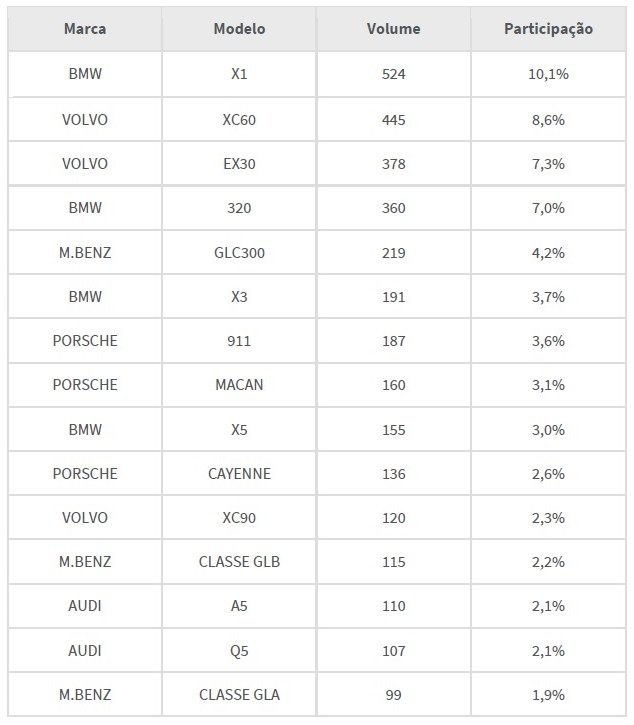

Modelos: X1 lidera; EX30 e XC60 sustentam força da Volvo; esportivos aparecem no “pico” de dezembro

Em dezembro, o ranking de modelos reforça um premium puxado por poucos “carros âncora”, o que aumenta a influência de mix e entregas no resultado do mês.

A lista segue dominada por SUVs e crossovers, sustentando tíquete alto, mas

com demanda mais seletiva e menos espalhada no varejo.

Geografia: concentração continua alta

Participação por estado em dezembro/25:

- SP – 1.950 (37,8%)

- SC – 551 (10,7%)

- MG – 384 (7,4%)

- PR – 377 (7,3%)

- RJ – 323 (6,3%)

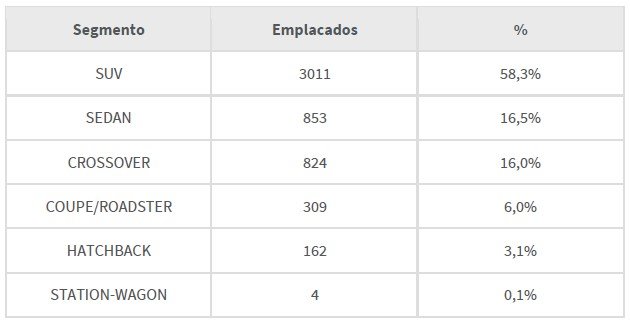

Mix / carroceria: SUV segue “default” do premium

Segmentação em dezembro/25:

Eletrificados premium: dezembro forte, mas o ano ainda é de ganho incremental

Os eletrificados somaram 2.846 em dezembro/25 (vs. 2.033 em nov/25 e 2.612 em dez/24). No acumulado, fecharam 27.566 em 2025 (vs. 26.312 em 2024), mantendo um avanço moderado no ano. Com isso, os eletrificados ficaram em ~55% do premium no mês (efeito de fechamento) e em 52,1% do premium no ano.á no “bolo” total, eles seguem pequenos e praticamente estáveis: ~1,08% do mercado em 2025 (27.566/2.541.938) e ~1,06% em 2024 (26.312/2.481.611), diferença de apenas +0,02 p.p. — o que reforça que o pico de dezembro está mais ligado a mix e entregas do que a uma mudança estrutural de demanda.

Distribuição por powertrain (dez/25):

- BEV: 833 (16,1%)

- HEV: 158 (3,1%)

- MHEV: 617 (12,0%)

- PHEV: 1.238 (24,0%)

- ICE: 2.317 (44,9%)

Modelos líderes por tecnologia (dez/25):

- BEV: EX30 – 378

- PHEV: XC60 – 445

- ICE: X1 – 523

- HEV: NX350h – 60

- MHEV: Classe GLB – 111

Apesar do bom dezembro, o YTD cresce pouco e a “cara” do avanço fica mais ligada a mix eletrificado e venda direta do que a um varejo claramente aquecido.